Mitä ovat vastasykliset osakkeet?

Sijoittajat voivat vähentää epävarmoina aikoina riskejään vaihtamalla spekulatiivisia osakkeita turvallisempiin. Defensiiviset osakkeet, eli esimerkiksi kulutustavaroita valmistavien yritysten osakkeet, selviävät yleensä osakemarkkinoiden laskukausista muita osakkeita paremmin, sillä näiden yritysten liiketoimintanäkymät eivät muutu yhtä helposti. Suursijoittajat vaihtavat usein talouden heikkoina aikoina portfolioidensa koostumuksia, mikä näkyy näiden osakkeiden kysynnän kasvuna.

Esimerkkejä vastasyklisistä aloista:

- Ruoka ja juomat, esimerkiksi vesi

- Päivittäiseen käyttöön tarkoitetut kulutustavarat (esim. vartalonhoito- ja pesuaineet)

- Lääkkeet ja terveystuotteet

- Jätehuolto

- Televiestintä

- (Uudelleen)vakuutus

- Puolustusteollisuus

Mitä vastasyklisiä osakkeita kannattaa ostaa?

On olemassa lukuisia defensiivisiä osakkeita, jotka soveltuvat vastasyklisiksi sijoituksiksi markkinatilanteen ollessa heikompi. Sijoittajien tulisi kiinnittää huomiota erityisesti suuriin, alojensa johtaviin yrityksiin, jotka ovat yleensä melko kriisinkestäviä vahvan markkina-asemansa ansiosta. Seuraavassa taulukossa on lista kymmenestä defensiivisestä osakkeesta, joita voi harkita markkinoiden riskien lisääntyessä. Näistä kolme erityisen kiinnostavaa esitellään tarkemmin alla.

Lista kymmenestä parhaasta vastasyklisestä osakkeesta

| Yrityksen nimi | ISIN | Koodi | Valuutta | Viimeisin hinta | Markkina-arvo |

|---|---|---|---|---|---|

| General Mills Inc. | US3703341046 | GIS | USD | 63,42 | 34,85 |

| Waste Management Inc. | US94106L1098 | WM | USD | 218,11 | 87,92 |

| Regeneron Pharmaceuticals | US75886F1075 | REGN | USD | 747,98 | 80,47 |

| Church & Dwight Co. Inc. | US1713401024 | CHD | USD | 110,42 | 27,18 |

| Unilever PLC | GB00B10RZP78 | UNA | EUR | 54,58 | 134,30 |

| Johnson & Johnson Corp. | US4781601046 | JNJ | USD | 152,42 | 368,37 |

| Fresenius SE & Co. KGaA | DE0005785604 | FRE | EUR | 32,11 | 14,95 |

| Deutsche Telekom AG | DE0005557508 | DTE | EUR | 28,81 | 142,66 |

| Allianz SE | DE0008404005 | ALV | EUR | 285,80 | 111,76 |

Parhaat vastasykliset osakkeet

Alta löytyy kiinnostavimmat vastasykliset osakkeet, jotka voivat tarjota sijoittajille hyvät tuottomahdollisuudet vuonna 2023, vaikka osakemarkkinoiden epävarma tilanne jatkuisin.

Waste Management: Tuottoa jätteillä

Waste Management (ISIN: US94106L1098 – Kaupankäyntitunnus: WM – Valuutta: USD) hyötyy siitä, että jätteiden määrä kasvaa jatkuvasti maailmanlaajuisesti. Yrityksen päätoimialaan sisältyy kaikenlaisten jätteen keräys, hävittäminen ja kierrätys. Yritys käsittelee myös jätteitä, joita on vaikeaa tai joita ei voi täysin hävittää.

Lisäksi uusiutuvan energian tuottaminen kaatopaikkojen kaasuista on yhä tärkeämpää tälle innovatiiviselle yritykselle. Waste Managementin asiakkaita ovat kotitaloudet, kaupungit ja kunnat, mutta sillä on myös teollisuusasiakkaita.

Osakkeen suuntaus vaikuttavasti ylöspäin

Waste Management pystyi kasvattamaan liikevaihtoaan keskimäärin 8 prosenttia vuodessa kolmen viime vuoden aikana. Samaan aikaan voitot kasvoivat keskimäärin +6 % vuodessa. Yrityksen osakekohtainen tulos oli 4,84 dollaria vuonna 2021 (+20 %) ja analyytikot odottavat tuloksen nousseen +18 % ja olleen 5,72 dollaria osakkeelta vuonna 2022. Analyytikkojen arvioiden mukaan liikevaihdon odotetaan kasvavan +10 prosenttia 19,8 miljardiin dollariin. Yritykseltä odotetaan vahvaa kasvua myös ensi vuoden osalta; liikevaihdon odotetaan kasvavan +6 prosenttia 20,9 miljardiin Yhdysvaltain dollariin ja voittojen lähes +12 prosenttia eli 6,39 dollariin osaketta kohti. Yrityksen maksama osinko on noussut tasaisesti 18 vuotta peräkkäin, joten Waste Management on todennäköisesti vahva osingonmaksaja myös tulevaisuudessa. Tällä hetkellä neljännesvuosittainen osinko on 0,65 dollaria osakkeelta, mikä vastaa 2,60 dollaria vuodessa.

Waste Managementin osake on vaikuttavassa nousutrendissä. Vuonna 2022 sen arvo kehittyi myös voimakkaasti, kuten vastasykliseltä osakkeelta voi odottaa, nousten kaikkien aikojen huippuarvoon 175,98 Yhdysvaltain dollarissa. Tällä hetkellä osakkeella käydään kauppaa hieman tämän alapuolella noin 166 dollarissa. Vahva kurssikehitys ei ole yllättävää. Yhtiön liiketoimintamalli on erittäin vakaa ja sen tuotteille on aina kysyntää. Tämä on luultavasti yksi syy siihen, miksi muun muassa Bill Gates on sijoittanut tämän S&P 500 -listalla olevan yhtiön osakkeisiin. Osake soveltuu ensisijaisesti konservatiivisille, pitkän aikavälin sijoittajille tai hajauttamiseen osakemarkkinoiden myrskyisinä aikoina.

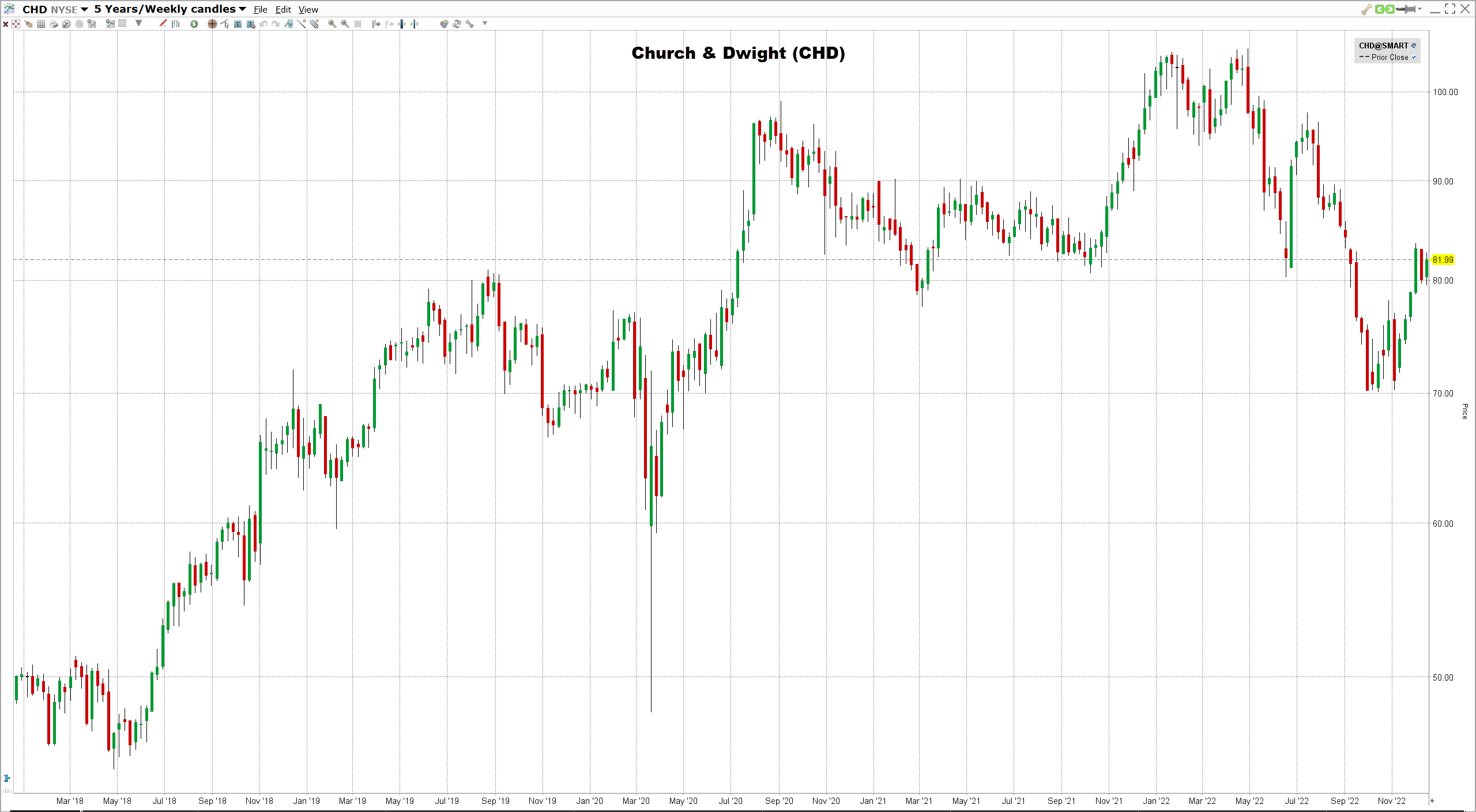

Church & Dwight: kulutustavaroita päivittäisiin tarpeisiin

Church & Dwight (ISIN: US1713401024 – Kaupankäyntitunnus: CHD – Valuutta: USD) on vuonna 1846 perustettu yhdysvaltalainen kulutustavarayhtiö, joka valmistaa kaikkea siivousaineista hygieniatuotteisiin. Esimerkiksi yritys valmistaa hammastahnaa, leivinjauhetta, kondomeja, yskänlääkkeitä, shampoota ja naisille tarkoitettuja hygieniatuotteita. Yhdysvalloista erityisesti Aasiaan laajenemisen odotetaan turvaavan tulevaisuudessa keskimäärin +6 prosentin vuotuisen kasvuvauhdin.

Ainutlaatuinen osinkohistoria

Kolmen viime vuoden aikana yrityksen liikevaihto on kasvanut keskimäärin +8 prosenttia. Samaan aikaan voitot kasvoivat +7 prosenttia vuodessa. Liikevaihdon ja tuloksen kasvu on kuitenkin tällä hetkellä hieman heikkenemässä: vuonna 2022 liikevaihdon kasvun odotetaan olevan +3 %, nousten 5,3 miljardiin dollariin, mutta tuloksen odotetaan laskevan hieman 3,02 dollarista 2,95 dollariin osaketta kohti. Tulevalta 2023 vuodelta odotetaan 3,12 Yhdysvaltain dollarin osakekohtaista tulosta, kun liikevaihdon odotetaan kasvavan +5 prosenttia. Yritys onnistuu todennäköisesti myös pitämään omistajansa tyytyväisinä. Vuodesta 1902 lähtien, eli 120 vuoden tai 487 vuosineljänneksen ajan, tämä S&P 500 -indeksiin kuuluva yhtiö on maksanut osinkoja keskeytyksettä.

Menestystarina jatkunee tulevina vuosina, sillä Church & Dwightin myynti kestää melko hyvin talouden suhdanteita. Alkuperäiset analyytikoiden arviot vuodelle 2022 osoittautuivat kuitenkin liian optimistisiksi ja Church & Dwightin osakekurssi laski vuoden aikana merkittävästi kaikkien aikojen korkeimmasta 105,28 Yhdysvaltain dollarin tasostaan. Vaikka osakekurssi ei todennäköisesti hyppää ylöspäin, yritys on kiinnostava pitkän aikavälin näkökulmasta. Waste Managementin tavoin tämä osake sopii paremmin konservatiivisille sijoittajille tai hiljaiseksi vastapainoksi spekulatiivisemmille osakkeille.

Regeneron Pharmaceutical: erittäin kannattava biotekniikkayhtiö

Kolmas esiteltävä yritys toimii terveysalalla. Regeneron Pharmaceutical (ISIN: US75886F1075 – Kaupankäyntitunnus: REGN – Valuutta: USD) on johtava biotekniikkayhtiö, joka kehittää elintärkeitä lääkkeitä vakavista sairauksista kärsiville ihmisille. Ne auttavat potilaita, joilla on silmäsairauksia, allergioita ja tulehdussairauksia, syöpää, sydän- ja verisuonitauteja ja aineenvaihduntasairauksia, hermo- ja lihassairauksia, tartuntatauteja ja joitakin muita harvinaisia sairauksia. Regeneron on maailman johtava yritys erityisesti ihmisen vasta-aineiden tuotannossa, joista osaa Regeneron markkinoi itse ja osaa se markkinoi lisenssillä tai yhteistyössä muiden yritysten, kuten Bayerin tai Sanofin, kanssa. Markkinoilla olevista lääkkeistä menestyneimmät ovat EYLEA, Dupixent ja Libtayo. Regeneron kehitti myös REGN-COV2:n, monoklonaalisen vasta-ainecocktailin, jota käytetään SARS-COV-2-infektioiden hoitoon ja estämiseen.

Houkutteleva arvostustaso

Regeneron Pharmaceuticalin liikevaihto kasvoi 1,4 miljardista dollarista vuonna 2012 16,1 miljardiin dollariin vuonna 2021. Tulojen kasvu on ollut keskimäärin +40 % kolmen viime vuoden aikana. Voitot kasvoivat paljon nopeammin kuin myynti, keskimäärin +51 prosenttia samana ajanjaksona. 2022 tilikautena liikevaihdon odotetaan kuitenkin laskeneen 11,9 miljardiin dollariin (-26 %) ja tuloksen odotetaan laskeneen -41 % 43,08 dollariin osakkeelta. Tämä johtuu pääasiassa koronapandemian hiipumisesta. Vuonna 2023 analyytikot odottavat liikevaihdon kasvavan hieman (+4 %) 12,5 miljardiin dollariin ja tuloksen pysyvän suhteellisen vakaana, eli 41,72 dollarissa osaketta kohti.

Regeneronin osake on ollut noususuunnassa jo vuosia. Vaikka osakkeella käydään tällä hetkellä kauppaa noin 747 Yhdysvaltain dollarin tasolla, joka on lähellä kaikkien aikojen korkeimpia hintoja, se ei ole silti liian kallis fundamentaalisesta näkökulmasta, sillä vuoden 2023 tuloilla laskettu 17,9 P/E-luku vaikuttaa varsin kohtuulliselta. Kaiken kaikkiaan osake sopii nykyisellä hintatasolla paremmin hieman spekulatiivisemmille sijoittajille kuin kaksi muuta osaketta. Osaketta voisi harkita esimerkiksi kasvuosakkeisiin keskittyvän salkun hajauttamiseen, sillä osake korreloi kokonaismarkkinoiden kanssa vähemmän kuin klassiset teknologiaosakkeet.

Hyödynnä kaupankäynnin alhaiset hinnat ja pääsy 150 pörssiin 33 maassa. Voit käydä kauppaa lähes millä tahansa pörssilistatulla osakkeella.

Parhaat vastasykliset osakkeet: Tuoton vertailu

| Yrityksen nimi | Viimeisin hinta | 52 viikon alin | 52 viikon ylin | 6 kk | 1 v | 5 v |

|---|---|---|---|---|---|---|

| General Mills Inc. | 63,42 | 61,48 | 75,90 | -10,98 % | -1,11 % | 19,28 % |

| Waste Management Inc. | 218,11 | 168,73 | 226,84 | 3,64 % | 27,42 % | 93,75 % |

| Regeneron Pharmaceuticals | 747,98 | 736,19 | 1.211,20 | -23,85 % | -6,69 % | 117,28 % |

| Church & Dwight Co. Inc. | 110,42 | 90,26 | 111,45 | 3,79 % | 20,74 % | 58,47 % |

| Unilever PLC | 54,58 | 42,98 | 59,80 | 8,81 % | 26,68 % | 1,75 % |

| Johnson & Johnson Corp. | 152,42 | 143,13 | 168,85 | -1,44 % | 1,67 % | 12,12 % |

| Fresenius SE & Co. KGaA | 32,11 | 24,33 | 36,22 | 14,35 % | 17,58 % | -33,46 % |

| Deutsche Telekom AG | 28,81 | 20,71 | 29,10 | 31,01 % | 33,19 % | 90,79 % |

| Allianz SE | 285,80 | 227,80 | 304,80 | 7,04 % | 24,75 % | 31,49 % |

Johtopäätös vastasyklisistä osakkeista: Vastaus vaikeisiin pörssivaiheisiin

Osakemarkkinat nousivat vuonna 2020 koronan aiheuttaman romahduksen jälkeen merkittävästi, mutta vuoden 2021 lopulta lähtien markkinat ovat olleet pääasiassa laskussa. Vastaavissa tilanteissa vastasykliset, eli defensiiviset osakkeet voivat tarjota mielenkiintoisia mahdollisuuksia sijoittajien vähentäessä spekulatiivisten osakkeiden painotusta. Vaikka markkinat kokonaisuutena laskevat edelleen, kolme artikkelissa esiteltyä vastasyklistä osaketta menestyivät kaiken kaikkiaan keskimääräistä paremmin. Sijoittajat voivat harkita esimerkiksi kolmea artikkelissa esiteltyä kiinnostavaa osaketta tilanteesta hyötymiseen.

Haluatko sijoittaa vastasyklisiin osakkeisiin?

LYNXin kautta voit käydä kauppaa lukuisilla osakkeilla, suoraan yhtiöiden kotipörsseissä. Näin voit hyötyä suuresta kaupankäyntivolyymista ja pienemmistä osto- ja myyntihintojen välisistä erotuksista. LYNXin kautta voit päiväkauppiaana tai sijoittajana hyödyntää erinomaista sijoitustuotevalikoimaa, sillä voit käydä kauppaa osakkeilla, ETF-rahastoilla, futuureilla, optioilla ja monilla muilla sijoitustuotteilla edullisesti. Vertaile kaupankäyntihintojamme kilpailijoihin ja käy tulevaisuudessa kauppaa ammattimaisen kaupankäyntialustan kautta.

–