Tässä artikkelissa tarkastellaan kobolttia ja esitellään subjektiivisesti parhaat kobolttiosakkeet. Näiden avulla sijoittajat voivat yrittää hyötyä koboltin hinnan muutoksista. Kymmenestä parhaasta kobolttiosakkeesta kolme esitellään tarkemmin.

Koboltin hinta on vaihdellut voimakkaasti

Koboltin hinta on ollut viime vuosina erittäin epävakaa, ja sen hinta on ollut vuodesta 2016 lähtien noin 20 000 ja 95 000 dollarin välillä tonnilta. Tällä hetkellä metallin hinta on jälleen noin 34 000 Yhdysvaltain dollaria, mikä on lähes 60 prosenttia vähemmän kuin vuosi sitten. Hinnan laskun syynä on ilmeisesti suurelta osalta vähentynyt kysyntä Kiinassa. New York Timesin mukaan maassa on viime aikoina leikattu voimakkaasti sähköautojen hankintatukia, joten myös akkujen raaka-aineiden, kuten koboltin tai litiumin, kysyntä on vähentynyt tuntuvasti.

Mitä kobolttiosakkeita kannattaa ostaa?

Valitettavasti vielä ei ole olemassa koboltti-ETF-rahastoa, joka seuraisi metallin hintakehitystä tai kobolttiosakkeita. Siksi ainoa vaihtoehto on sijoittaa suoraan kobolttiyrityksiin. Maailmanmarkkinajohtaja Glencoren koboltin osuus myynnistä on kuitenkin vain hyvin pieni, vaikka sen osuus maailmanmarkkinoista on tällä hetkellä yli 20 prosenttia. Aivan kuten muidenkin suurten hyödykeyhtiöiden, kuten Valen tai Freeport McMoranin, kohdalla, tämä ei välttämättä oikeuta luokittelua kobolttiosakkeeksi.

Glencoren tapauksessa on lisäksi tärkeää tietää, että sen Kongossa sijaitsevaa, nyt kokonaan omistamaansa tytäryhtiötä Katanga Miningia vastaan on nostettu useita vakavia syytöksiä. Glencoren osakkeisiin sijoittamista ei voi perustella eettisestä näkökulmasta, koska sen “syntiluettelo” on ilmeisen laaja, ja yrityksen sanotaan syyllistyneen muun muassa korruptioon, ympäristön turmeluun, epäreilujen toimilupasopimusten käyttöön, veronkiertoon ja työntekijöiden hyväksikäyttöön.

Sijoittajien kannattaa todennäköisesti välttää pienempiä, alle 100 miljoonan USD:n markkina-arvon kobolttiosakkeita. Näiden osakkeiden riskit ovat tyypillisesti hyvin korkeat, eikä niillä ole vielä välttämättä ollenkaan tuotantoa. Lisäksi nämä osakkeet ovat yleensä kaupankäynnin kohteena säänneltyjen pörssien ulkopuolella, esimerkiksi OTC-markkinoilla.

Alla on lista kymmenestä kiinnostavasta kobolttiosakkeesta vuodelle 2023 (Glencore on jätetty pois). Kolme erityisen lupaavaa osaketta on esitelty alla.

Lista kymmenestä parhaasta kobolttiosakkeesta 2023

| Kobolttiosake | ISIN | Kaupankäyntitunnus | Valuutta |

| BHP Group | AU000000BHP4 | BHP | AUD |

| China Molybdenum | CNE100000114 | 3993 | HKD |

| Freeport McMoran | US35671D8570 | FCX | USD |

| Horizonte Minerals | GB00BMXLQJ47 | HZM | GBP |

| PolyMet Mining | CA7319164090 | POM | CAD |

| Sherritt International | CA8239011031 | S | CAD |

| Sunrise Energy Metals | AU0000143729 | SRL | AUD |

| Umicore | BE0974320526 | UMI | EUR |

| Vale | BRVALEACNPA3 | VALE3 | BRL |

| Wheaton Precious Metals | CA9628791027 | WPM | CAD |

Parhaat kobolttiosakkeet

Sijoittajat voivat yrittää hyötyä koboltin hinnan mahdollisesta noususta esimerkiksi seuraavilla osakkeilla.

China Molybdenum: kobolttimarkkinoiden kakkonen

Kiinalainen kaivosyhtiö China Molybdenum (ISIN: CNE100000114 – symboli: 3993 – valuutta: HKD) on maailman toiseksi suurin koboltin tuottaja Glencoren jälkeen. Konserni louhii myös kuparia, fosfaatteja, volframia, kultaa, harvinaisia maametalleja, niobiumia ja molybdeenia. China Molybdenumin (CMOC) arvo pörssissä on tällä hetkellä noin 18 miljardia Yhdysvaltain dollaria. Yhtiö on suunnannut liiketoimintaansa yhä enemmän kobolttiin, millä pyritään vastaamaan Kiinan teollisuuden jättimäiseen kysyntään. Kongolainen Tenken-kaivos on ollut 80-prosenttisesti kiinalaiskonsernin omistuksessa vuodesta 2019 lähtien. Kaivoksessa on erityisen korkea kobolttipitoisuus, ja todistetut varannot riittävät ainakin 25 vuodeksi. Myös 33 kilometriä etelään sijaitsevan Kisanfun kupari-kobolttikaivoksen hankinta vuonna 2020 varmisti, että China Molybdenum pystyi vahvistamaan asemaansa maailman toiseksi suurimpana koboltin tuottajana.

Spekulatiivinen pitkän aikavälin kobolttisijoitus

Lisääntyneen tuotannon, sekä korkeampien kuparin ja koboltin hintojen ansiosta yhtiön liikevaihto nousi valtavasti vuonna 2021. Tuolloin liikevaihto nousi 174 miljardiin HKD:hen edellisvuoden 113 HKD:stä. Viime vuonna liikevaihto jäi 173, eli hieman jälkeen aikaisemmasta. Osakekohtainen tulos onnistui kuitenkin nousemaan 2022 vuonna 0,28 HKD:hen edellisen vuoden 0,24 HKD:stä. Kuluvana vuonna osakekohtaisen tuloksen odotetaan nousevan 0,35 HKD:hen ja liikevaihdon 184 miljardiin HKD:hen. Yhtiö maksaa noin kolmanneksen voitoistaan osinkoina osakkeenomistajille ja sen osinkotuottoprosentti on tällä hetkellä noin 2 %.

Kaivososakkeet ovat aina spekulatiivisempia kuin tavanomaiset osakkeet, sillä louhittujen raaka-aineiden hinnoilla on valtava vipuvaikutus yhtiön tulokseen. Kobolttiin sijoittamisesta kiinnostuneille China Molybdenum on osake, jota tuskin voi välttää.

Osake on viime aikoina kehittynyt selvästi koboltin hintaa paremmin, mikä johtuu muiden kaivostuotteiden myönteisestä hintakehityksestä. 2022 vuoden marraskuusta kurssi on noussut huomattavasti; 2,30 HKD alhaisimmasta hinnasta viimeaikaisiin noin 4,75 HKD hintoihin. Osakekurssin ollessa nousussa, sijoittajan kannattaa todennäköisesti odottaa korjausliikkeitä pitkäaikaisten (ja hyvin spekulatiivisten) sijoitusmahdollisuuksien etsinnässä.

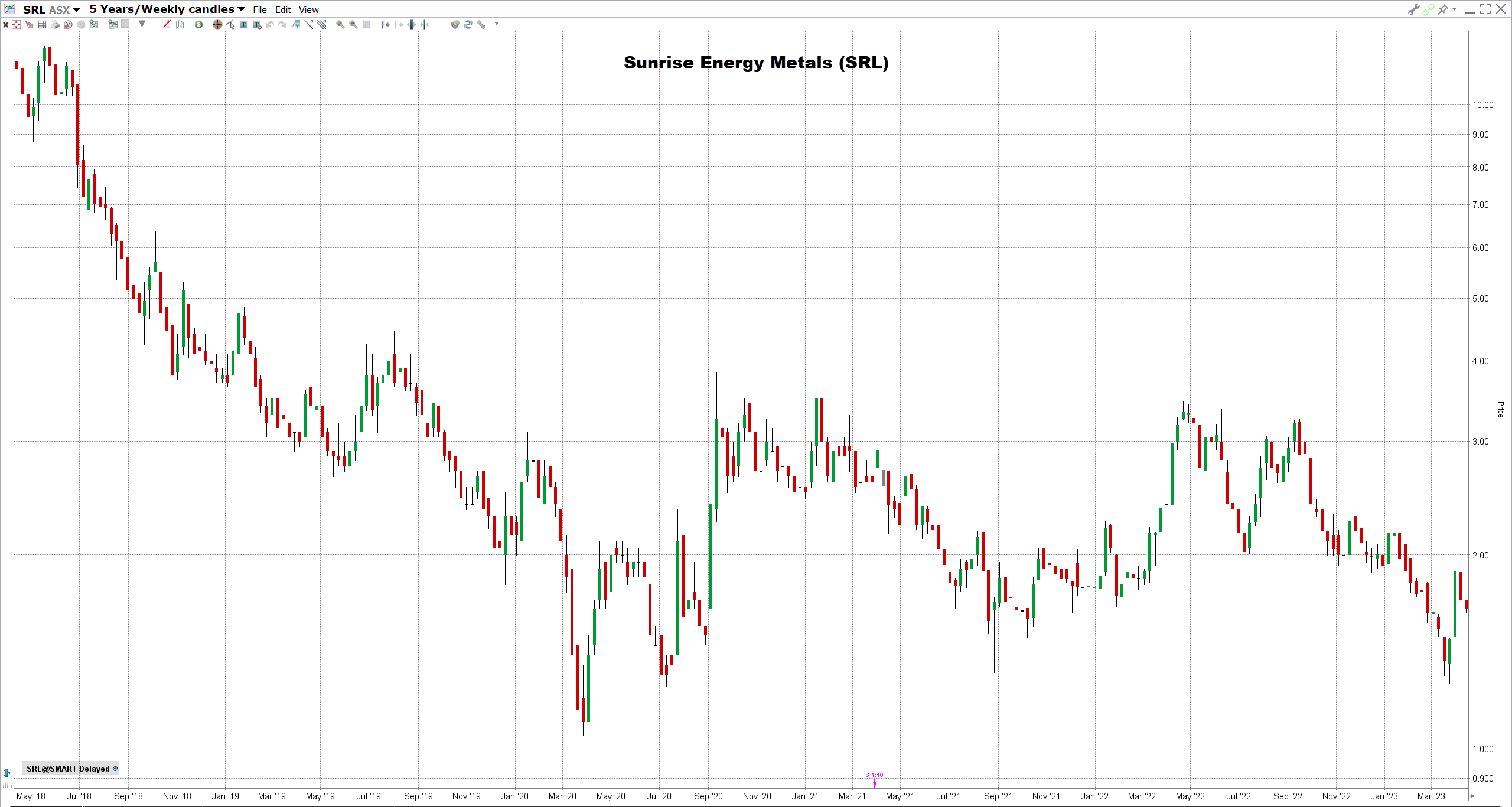

Sunrise Energy Metals: kobolttiosake seurantalistalle

Australiassa sijaitseva kaivosyhtiö Sunrise Energy Metals (ISIN: AU0000143729 – symboli SRL – valuutta: AUD) (aiemmin Clean TeQ Holdings) haluaa käyttää puhdasta teknologiaa akkujen raaka-aineiden louhintaan. Yhtiöllä on yksi korkealaatuisimmista ja rikkaimmista kobolttiesiintymistä Afrikan ulkopuolella; Sunrise-hanke Uuden Etelä-Walesin osavaltiossa Australiassa. Liikejohto odottaa yhtiön pystyvän tuottamaan yli 4 400 tonnia kobolttia ja 21 000 tonnia nikkeliä vuodessa kaksi vuotta tuotannon aloittamisen jälkeen. Tämä nostaisi australialaiset lähes hetkessä maailman seitsemän suurimman koboltin tuottajien joukkoon. Yritysjohdon mukaan hankkeeseen on tähän mennessä sijoitettu jo noin 250 miljoonaa Australian dollaria (noin 166 miljoonaa Yhdysvaltain dollaria).

Kaivoksen tuotannon valmistelu loppuvaiheessa

Kannattavuustutkimukset, valmistelut ja kehitystoimenpiteet on jo saatu päätökseen kaivoksessa, joka sijaitsee 350 km Sydneystä länteen. Oletuksena on, että kaivosta voidaan käyttää 25 vuotta ja että sen varannot riittävät jopa 50 vuoden toiminta-aikaan.

Viime vuosien viivästysten jälkeen, jotka johtuivat muun muassa koronasta, johto onnistui hiljattain varmistamaan 400 miljoonan Australian dollarin (noin 266 miljoonan Yhdysvaltain dollarin) suuruisen velkarahoituksen. Tämä tarkoittaa, että hankkeen kustannusten rahoitus on nyt vihdoin järjestetty, joten Sunrisen kaivos voidaan ottaa tuotantoon mahdollisimman pian. Kaivokselle pitää kuitenkin rakentaa vielä tuotantolaitokset ennen toiminnan aloittamista.

Erittäin spekulatiivinen osake pitkän sijoitushorisontin omaaville riskisijoittajille

Sunrisen osakekurssi kehittyi viime vuonna erittäin heikosti koboltin hinnan laskun vuoksi. Huhtikuussa 2022 kurssi kävi parhaimmillaan 2,36 eurossa, mistä se laski 0,935 euroon maaliskuun 2023 loppuun mennessä. Tällä hetkellä Sunrise Energy Metalsin arvo pörssissä on noin 153 miljoonaa Australian dollaria. Yhtiö ei ole enää varhaisen vaiheen malminetsintäyritys, mutta toisaalta sillä ei myöskään ole vielä liikevaihtoa. Siten osakkeeseen sijoittaminen tarkoittaisi spekulointia Sunrisen kaivoksen tuotannon käynnistämisen onnistumisella. Vihreällä energialla ja konfliktialueiden ulkopuolelta louhitulla koboltilla voi kuitenkin olla kysyntää korkeammasta hinnasta huolimatta.

Tuotannon aloittamisen lähestyessä yhtiön osakekurssin pitäisi kehittyä suotuisasti, mikäli koboltin markkinahinta ei käänny laskuun. Toisaalta voi käydä myös niin, että jokin isompi kaivosyhtiö ostaa Sunrise Energyn. Riskeinä vastaavasti on viivästykset, rahoitusongelmat ja muut mahdolliset takaiskut, joilla olisi todennäköisesti negatiivinen vaikutus osakekurssiin. Erittäin spekulatiivinen osake sopii ennen kaikkea korkeita riskejä sietäville, kärsivällisille sijoittajille, jotka haluavat pienillä panoksilla spekuloida yhtiön pitkän aikavälin menestyksellä.

Sherritt International: spekulatiivinen kobolttiyhtiö Pohjois-Amerikasta

Sherritt International (ISIN: CA8239011031 – Tunnus: S – Valuutta: CAD) on kaivosyhtiö, jolla on toimintaa Kanadassa ja Kuubassa. Tappiollisesta voitolliseksi nousseella konsernilla on muun muassa 50 prosentin omistusosuus Kuubassa sijaitsevasta Moa-nikkeli-koboltti-yhteisyrityksestä. Koboltin osuus Sherrittin liikevaihdosta on noin seitsemäsosa, kun taas nikkelin osuus on yli kaksi kolmasosaa. Loput, noin 15 prosenttia liikevaihdosta saadaan öljyn, kaasun ja mineraalilannoitteiden louhinnasta sekä sähköntuotannosta. Sherrittin kilpailuetu on, että sen koboltti ei tule Kongosta, sillä yritys ei tietoisesti toimi konfliktialueilla. Teknologiayritykset ja autoteollisuuden konsernit, kuten Apple ja BMW, ovat viime vuosina kiinnittäneet enemmän huomiota käytettyjen raaka-aineiden eettisyyteen.

Yhtiö on myynyt vähemmän kannattavia hankkeitaan velkojen maksamiseksi, minkä seurauksena Sherrittin osuus yhteishankkeiden koboltista laski noin 3 100 tonnista noin 1 700 tonniin. Nikkelin ja koboltin tuotantokapasiteettia on tarkoitus laajentaa lähitulevaisuudessa +20 prosenttia. Sherritt tuottaa poikkeuksellisen korkealaatuista metallia, sillä 99,9 prosentin puhtausasteella Lontoon metallipörssin (LME) vaatimukset ylitetään selvästi. Yhtiö jalostaa kobolttia Kanadassa, joten Pohjois-Amerikan markkinat ovat sen kotiseutua.

Erittäin spekulatiivinen osake, joka sopii toistaiseksi vain tarkkailulistalle

2021/22 tilikaudella yhtiön liikevaihto kasvoi +62 % 179 miljoonaan CAD:iin (noin 121 miljoonaan euroon) metallien korkeampien hintojen ansiosta. Osakekohtainen tulos oli 0,22 CAD (n. 0,15 euroa) (edellisvuosi: -0,03 CAD). Yhtiöllä oli 124 miljoonan CAD:n käteisvarat, joten sillä oli vielä vuoden 2022 puolivälissä riittävät taloudelliset resurssit turvata liiketoiminta keskipitkällä aikavälillä.

Osakkeen hinnan ollessa 0,55 CAD, yhtiön arvo on 219 miljoonaa CAD (noin 149 miljoonaa euroa). Osakekurssi on näin noussut huomattavasti maaliskuussa 2020 nähdyistä kaikkien aikojen alimmista luvuista, jolloin kurssi oli 0,07 CAD. Toisaalta kaikkien aikojen huippuhintaan, 0,85 CAD:iin, on vielä myös matkaa. 2022 vuonna yhtiö onnistui kääntämään liiketoimintansa voitolliseksi, mikä onnistui kovilla rakenneuudistuksilla.

Yhtiön kannattava jatko riippuu kuitenkin vahvasti nikkelin ja koboltin hinnoista, jotka molemmat ovat viime aikoina jälleen laskeneet merkittävästi. Sijoittajien kannattaakin olla varovaisia; myös tämä on hyvin volatiili, erittäin spekulatiivinen osake. Korkean riskin sijoittajien kannattaa todennäköisesti harkita vain pieniä positioita.

Parhaiden kobolttiosakkeiden tuoton vertailu

| Company name | Last trade price | 52 W low | 52 W high | YTD | 6M | 1Y | 5Y |

|---|---|---|---|---|---|---|---|

| Vale SA (ADR) | 10,03 | 9,66 | 16,08 | -36,76 % | -22,79 % | -35,91 % | -10,92 % |

| Wheaton Precious Metals Corp. | 62,80 | 38,57 | 68,64 | 27,28 % | 10,16 % | 36,91 % | 124,69 % |

| Freeport-McMoRan Copper & Gold Inc. | 43,46 | 36,04 | 55,24 | 2,09 % | -19,86 % | 18,58 % | 294,02 % |

Johtopäätös: Kobolttisijoittajilla ei ole paljon valinnanvaraa

Koboltti on yleensä muiden metallien louhinnan sivutuote, joten pelkästään tähän metalliin keskittyviä yhtiöitä ei markkinoilta löydy. Niiden, jotka haluavat sijoittaa kobolttiosakkeisiin, on siis väistämättä sijoitettava kaivosyhtiöihin, jotka louhivat myös muita metalleja.

Metalliyhtiöiden kohdalla koboltti ei välttämättä muodosta suurta osuutta liikevaihdosta, mutta suotuisan hintakehityksen sattuessa metallin hinta voi merkittävästi vaikuttaa yritysten tuloksiin. Mikäli koboltin hinta lähtisi uudestaan nousemaan, artikkelissa esiteltyjen osakkeiden kurssien pitäisi myös kehittyä suotuisasti. On kuitenkin todella tärkeää huomioida, että kaikki kolme osaketta ovat hyvin spekulatiivisia. Sijoittajien pitää siten varautua osakekurssien suuriin vaihteluihin.

Haluatko ostaa ja myydä kobolttiosakkeita pörssissä?

LYNXin kautta voit käydä kauppaa lukuisilla osakkeilla, suoraan yhtiöiden kotipörsseissä. Näin voit hyötyä suuresta kaupankäyntivolyymista ja pienemmistä osto- ja myyntihintojen välisistä erotuksista. LYNXin kautta voit päiväkauppiaana tai sijoittajana hyödyntää erinomaista sijoitustuotevalikoimaa, sillä voit käydä kauppaa osakkeilla, ETF-rahastoilla, futuureilla, optioilla ja monilla muilla sijoitustuotteilla edullisesti. Vertaile kaupankäyntihintojamme kilpailijoihin ja käy tulevaisuudessa kauppaa ammattimaisen kaupankäyntialustan kautta.

–

Lähteet:

New York Times: (27.3.2023); https://www.nytimes.com/2023/03/20/business/lithium-prices-falling-electric-vehicles.html.

Bloomberg: Bloomberg: Trouble in the Congo: The Misadventures of Glencore (27.3.2023); https://www.bloomberg.com/news/features/2018-11-16/glencore-s-misadventure-in-the-congo-threatens-its-cobalt-dreams.

Glencore (27.3.2023); https://www.glencore.com/what-we-do/metals-and-minerals/cobalt.

China Molybdenum (27.03.2023); https://en.cmoc.com/html/InvestorMedia.

Sunrise Energy Metals (27.03.2023); https://www.sunriseem.com/investors/.

Sherritt (27.03.2023); https://www.sherritt.com/English/Investor-Relations.