Tässä artikkelissa käydään läpi yleisimpiä optiokaupankäynnissä tehtyjä virheitä. Artikkelissa käydään myös läpi strategioita, jotka voivat osoittautua tuottoisiksi. Jos etsit välittäjää, jonka kautta voit käydä kauppaa optioilla, klikkaa tästä.

Osto- ja myyntioptioiden ostaminen miinusoptioina

Jokainen sijoittaja haluaa rikastua nopeasti. Aktiiviset sijoittajat siirtyvät yleensä nopeasti osakkeista johdannaisiin, kuten futuureihin ja optioihin. Optioilla pienellä pääomalla on mahdollista saada suuria tuottoja. Monien aloittelevien optiokauppiaiden painopiste on usein (riskialttiiden) osto- ja myyntioptioiden ostaminen miinusoptioina. Miinusoptioilla ei ole luontaista arvoa. Institutionaaliset sijoittajat sen sijaan pitävät kiinni optioiden myymisestä pitkällä tähtäimellä kannattavana strategiana. Lisää siitä myöhemmin.

Alla esitellään miksi miinusoptioiden ostaminen ei (yleensä) ole tuottoisaa. Alla oleva kaavio näyttää miten Alankomaiden markkinaindeksi AEX nousi useita päiviä peräkkäin. 10. marraskuuta 2020 AEX sulkeutui 591,87 pisteessä.

Kuvitellaan että sijoittaja olisi tuolloin ostanut seuraavat optiot:

- Myyntioptio marraskuun erääntymisellä, toteutushinta 585 ja option preemio 6,00 €

- Osto-optio marraskuun erääntymisellä, toteutushinta 605 ja option preemio 3,15 €

Kuusi kaupankäyntipäivää myöhemmin AEX oli yli 2 % korkeammalla, hieman yli 600 pisteessä. Preemiot muuttuivat seuraavasti:

- Myyntioptio marraskuun erääntymisellä, toteutushinta 585 ja option preemio 0,28 €

- Osto-optio marraskuun erääntymisellä, toteutushinta 605 ja option preemio 1,60 €

Noin 10 pisteen nousu indeksissä on johtanut myyntioptioiden arvon kohdalla 95 % laskuun ja osto-optioiden kohdalla 49 % laskuun. Myyntioption ostanut sijoittaja menetti sijoittamansa pääoman lähes kokonaan, ja osto-option ostaja teki myös merkittäviä tappiota. Osto-option ostaja oli kuitenkin ennustanut suunnan oikein, mutta kurssinousu ei riittänyt tekemään optiosta voitollista.

Syypäänä volatiliteetti

Yllä oleva esimerkki osoittaa, miten optioiden kreikkalaiset kirjaimet vaikuttavat option hintaan. Erityisesti aika-arvo voi heikentää optiota, mutta myös volatiliteetilla on merkittävä vaikutus. Osakemarkkinoiden volatiliteetti oli korkealla Yhdysvaltain presidentinvaalien jälkeen. AEX nousi 2. marraskuuta suhteellisen suurilla luvuilla.

Suuremmat heilahtelut tarkoittavat, että optioilla on enemmän tilaa arvon kasvulle. Päivittäinen 1 prosentin liike voi viikkotasolla nostaa tai laskea osakekurssia 5 prosenttia, ja päivittäinen 2 prosentin liike voi aiheuttaa 10 prosentin heilahteluja viikkotasolla.

Mikäli näyttää siltä, että osakkeen arvo voi muuttua viikossa 10 prosenttia 5 prosentin sijaan, sijoittajat ovat luontaisesti valmiita maksamaan optioista enemmän. Optioiden hinta nousee siten volatiliteetin nousun seurauksena.

Esimerkissä osto- ja myyntioptioiden hinnat ovat laskeneet kuuden päivän aikana, sillä markkinat olivat rauhoittuneet vaalien jäljiltä. Osto-optioiden preemiot olivat siten laskeneet volatiliteetin laskemisen seurauksena. Optiomarkkinat hinnoittelivatkin tilanteen siten, että AEX-indeksin nousemista yli 605 pisteeseen kahden päivän aikana pidettiin epätodennäköisempänä kuin kuutta päivää aikaisemmin.

Spread-strategioilla kaupankäynti

Optiokaupassa säännöllisesti menestyvät sijoittajat suosivat usein erilaisia spread-stategioita. Nämä sijoittajat myyvät miinusoptioita ja ostavat optioita, joiden kohdalla kohde-etuuden markkinahinta on lähellä toteutushintaa.

Ensimmäisen esimerkin sijasta olisi voitu käyttää esimerkiksi seuraavaa strategiaa:

- Osto-option ostaminen marraskuun erääntymisellä, toteutushinta 595 ja preemio 7,00 €

- Osto-optio myynti marraskuun erääntymisellä, toteutushinta 605 ja (vastaanotettu) preemio 3,15 €

- Nettosijoitus yhteensä 3,85 €

Kuuden päivän kuluttua ja AEX-indeksin noustua noin 10 pistettä optioiden preemiot ovat muuttuneet seuraavasti:

- Osto-optio marraskuun erääntymisellä, toteutushinta 595 ja preemio 7,00 €

- Osto-optio marraskuun erääntymisellä, toteutushinta 605 ja preemio 1,50 €

- Kokonaistuotto 5,50 €

Pelkän yksittäisen osto-option ostamisen sijaan sijoittaja myi lisäksi toisen osto-option. Tällöin nettosijoitus pienenee vastaanotetun preemion verran. Ensimmäisessä esimerkissä tappiot olivat 49 %, mutta tässä tapauksessa voittoa kertyi 42 %. Vastaavanlainen strategia voidaan luoda myös laskevaa markkinaa varten. Sijoittajan tulee kuitenkin olla tietoinen optioiden myyntiin liittyvistä merkittävistä riskeistä.

Spread-strategioiden edut

- Miinusoptioiden myynnissä myytyjen optioiden arvo voi laskea nopeasti.

- Ostettujen optioiden, jotka ovat lähellä muuttua plusoptioiksi, arvo säilyy paremmin.

- Laskeva volatiliteetti ei vaikuta.

Nämä kolme kohtaa tarkoittavat, että tuotto-riski-suhde vastaavissa strategioissa on paljon parempi kuin jos sijoittaja ostaisi pelkästään osto- tai myyntioption.

Spreadien haittana on, että mahdolliset voitot ovat rajoitetut. Toisaalta suuret heilahtelut osakemarkkinoilla ovat yleensä harvinaisempia, varsinkin markkinaindeksien kohdalla.

Toisinaan yksittäisen option ostaminen voi olla tuottoisampaa, mutta pitkällä tähtäimellä sijoittaja todennäköisesti tekee parempaa tuottoa erilaisilla optiostrategioilla. Call spreadin ja put spreadin potentiaaliset voitot ja tappiot ovat rajoitetut.

Optioiden myyminen

Artikkelin alussa todettiin, että ammattimaiset sijoittajat myyvät paljon optioita. Heidän ei välttämättä tarvitse ostaa niitä ollenkaan. Optioiden myyminen voikin olla kannattava strategia. Suuri etu optioiden myynnissä on, että aika-arvo toimii sijoittajan eduksi. Sijoittaja voi tehdä voittoa, vaikka hinta ei muuttuisi yhtään.

Option ollessa miinusoptio, se menettää joka päivä osan aika-arvostaan. Tällöin vaikka mikään muu ei muuttuisi, option arvo vähenee. Tilanteesta riippuen option arvo voi myös vähentyä, vaikka markkinahinta lähestyisi option toteutushintaa. Optioiden myyjän voitot kasvavat option arvon laskiessa. Riskinä myyjälle on suuri volatiliteetin kasvu, mikä nostaisi preemiota. Tällöin position sulkeminen aiheuttaisi myyjälle tappioita.

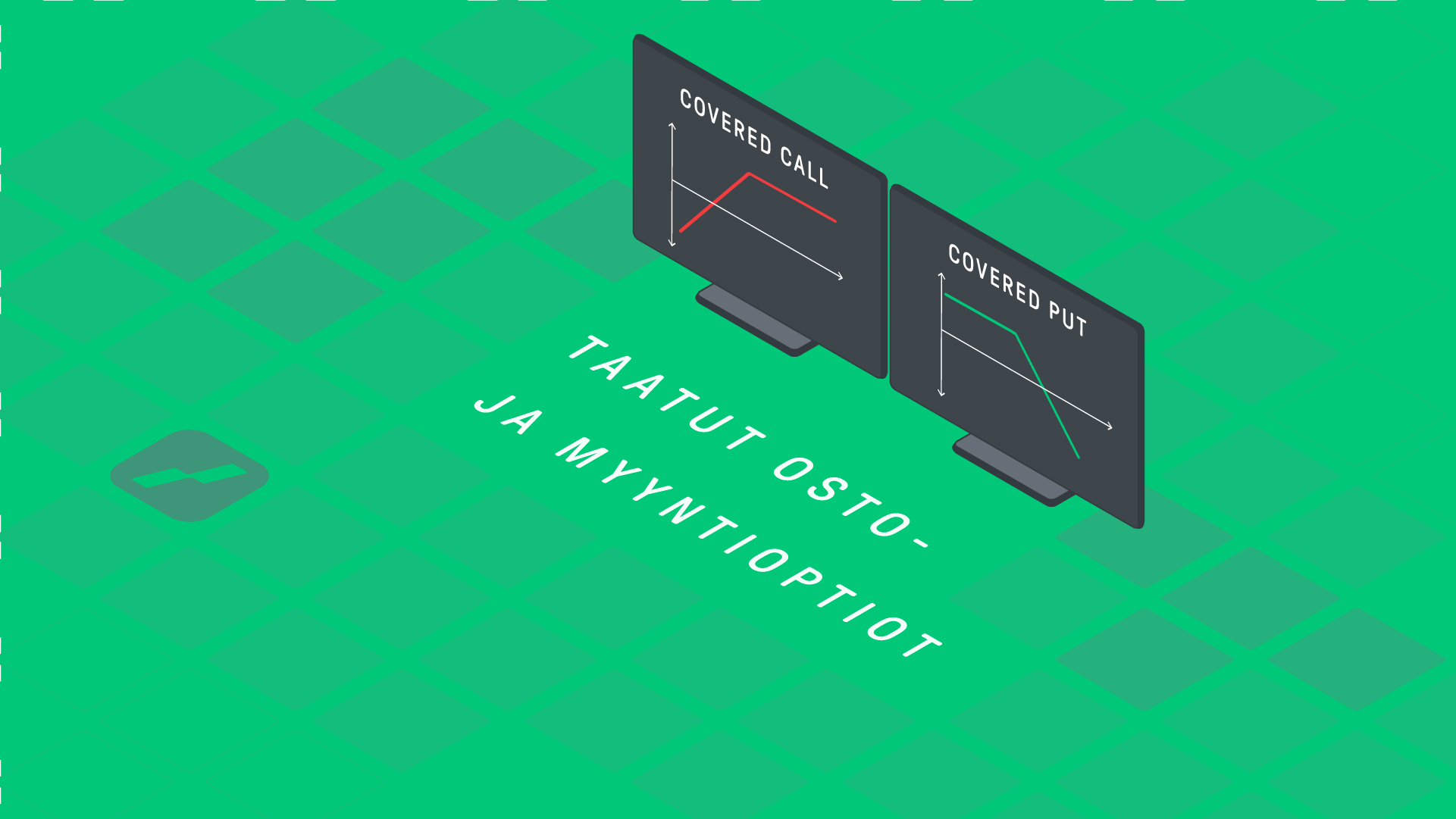

Riskit takaamattomien optioiden myynnissä

Optioiden myyntiin liittyy suuria riskejä, erityisesti jos sijoittaja myy optioita omistamatta kohde-etuutena olevia osakkeita. Optioiden myynnissä potentiaaliset voitot ovat rajoitetut, mutta tappiot ovat teoriassa rajoittamattomat. Lisäksi vakuusvaatimukset suhteessa voittopotentiaaliin ovat korkeat. Siksi tätä strategiaa hyödyntävät pääasiassa ammattimaiset sijoittajat. Lue lisää takaamattoman osto-option tai takaamattoman myyntioption myynnistä.

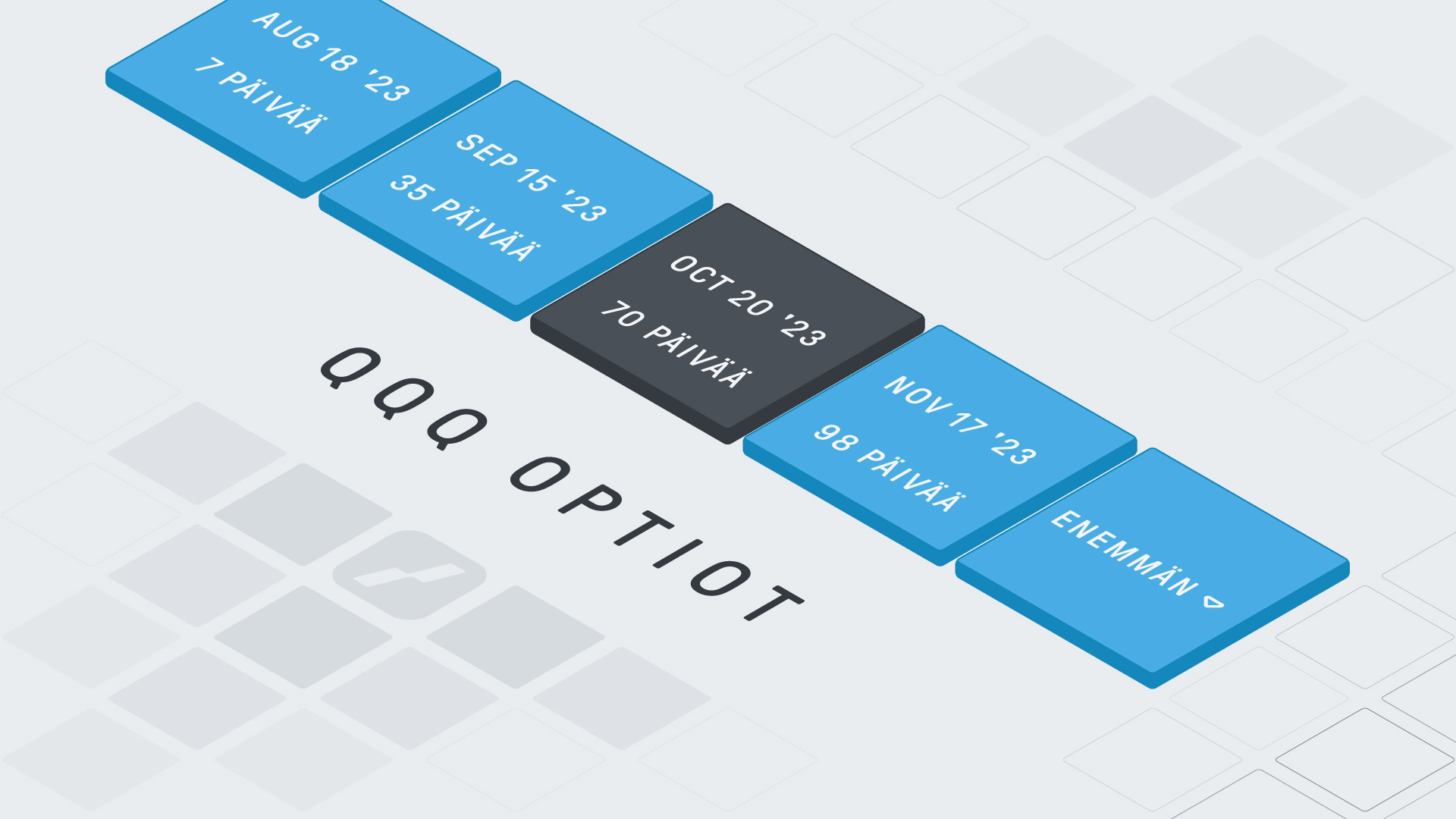

Sijoittaminen optioihin LYNXin kautta

LYNXin kautta voit sijoittaa optioihin erittäin edullisesti. Voit käydä kauppaa lukuisilla eurooppalaisilla ja yhdysvaltalaisilla osake- ja indeksioptioilla. Käytössäsi on myös ammattimaiset kaupankäyntityökalut, kuten OptionTrader, ja voit lähettää optioyhdistelmät kokonaisuudessaan pörssiin. Tutustu LYNXin tarjontaan: