Käy kauppaa valuutoilla

LYNXin kautta

Välittäjä, joka asettaa sijoittajan etusijalle

- Kilpailukykyinen ja läpinäkyvä hinnoittelu

- Luo ja lähetä toimeksiantoja nopeasti FXTrader -työkalun avulla

- Edistyksellinen kaupankäyntialusta

- Käy kauppaa yli 100 valuuttaparilla

- Suora pääsy suurimpien valuuttapankkien tarjoamiin noteerauksiin

- Ilmaiset reaaliaikaiset valuuttakurssitiedot

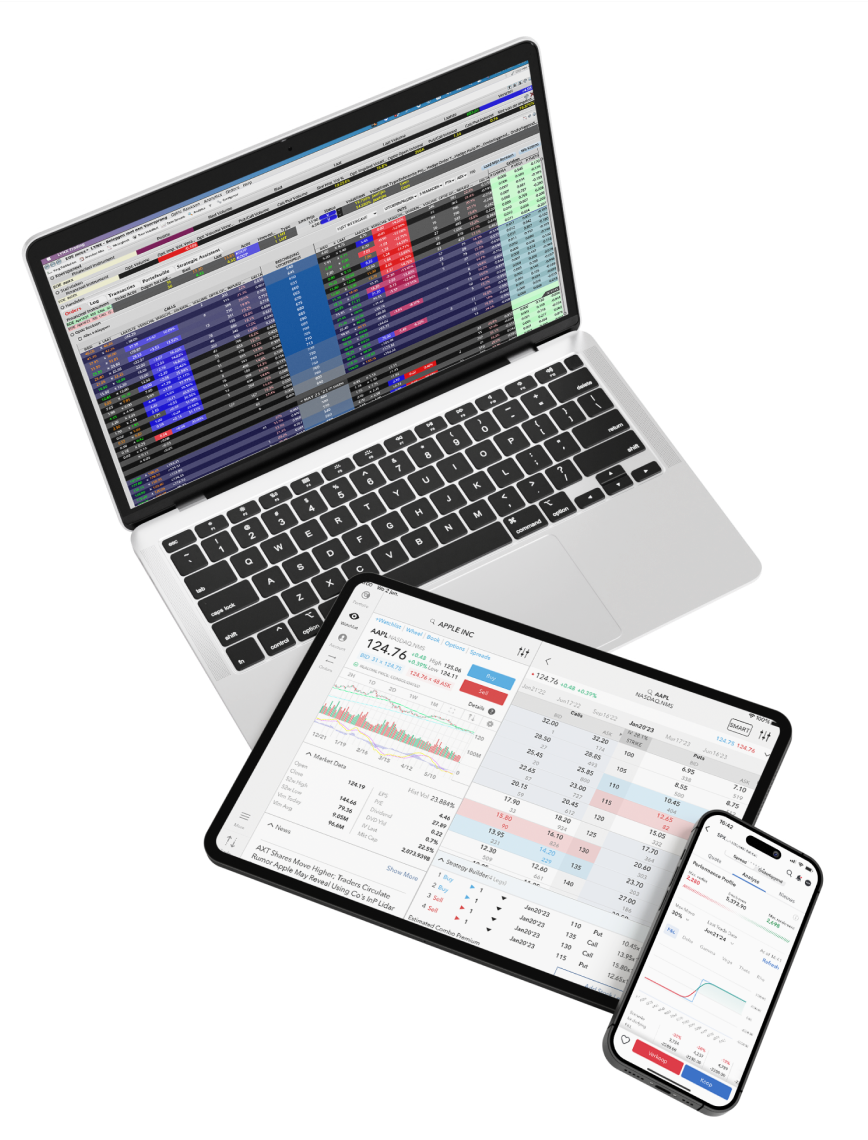

- Valuuttakauppaa työpöytä- ja mobiilisovelluksella

Nopeat toimeksiannot FX Trader -työkalun avulla

Edistyksellinen alusta valuuttakauppaan

Ilmaiset reaaliaikaiset valuuttakurssitiedot

Ennen kuin aloitat kaupankäynnin valuutoilla

Valuutat ovat monimutkaisia rahoitusvälineitä, joihin liittyy tiettyjä mahdollisuuksia ja riskejä. Sijoita vain sellaisiin markkinoihin, tuotteisiin ja strategioihin, jotka ymmärrät täysin ja jotka sopivat sijoitustavoitteisiisi. Alla esittelemme kolme esimerkkiä valuuttakaupan keskeisistä riskeistä. Huomioithan, että tämä luettelo ei ole kattava.

Markkinariski

Valuuttaparien kurssit vaihtelevat muun muassa valuuttojen kysynnän ja tarjonnan muutosten, poliittisen ilmapiirin, makrotaloudellisen kehityksen ja markkinatunnelman mukaan.

Valuuttariski

Valuuttakaupassa on aina mukana vähintään yksi muu valuutta perusvaluutan lisäksi. Tämän vuoksi jokaisessa valuuttatransaktiossa on riski, että toinen valuutta heikkenee suhteessa perusvaluuttaan.

Korkoriski

Negatiivisista käteisaldoista veloitetaan korkoa kansainvälisten markkinakorkojen mukaan. Korkotasot voivat vaihdella ja vaikuttavat suoraan valuuttasijoittajan voittoihin ja tappioihin.

Likviditeetti

Valuuttamarkkinat ovat maailman likvideimmät markkinat.

Pörssin aukioloajat

Valuuttakauppaa voidaan käydä arkipäivisin lähes 24 tuntia vuorokaudessa.

Sijoitusten suojaaminen

Valuuttakaupan avulla voit suojautua mahdollisilta valuuttariskeiltä salkussasi. Esimerkiksi, jos haluat suojautua Yhdysvaltain dollareissa noteerattujen osakesijoitustesi arvojen laskulta suhteessa euroon, voit avata pitkän (eng. long) position valuuttaparissa EUR/USD. Jos dollarin arvo laskee suhteessa euroon, osakesijoitustesi arvo saattaa laskea, mutta valuuttapositiosi arvo nousee, mikä voi tasapainottaa salkun kokonaisriskiä.

Vipuvaikutus

Valuuttakaupassa sijoitettavan pääoman määrä voi olla suhteessa pieni koko transaktion arvoon nähden. Tämä luo vipuvaikutuksen. Pienelläkin kurssimuutoksella voi siis olla suuri vaikutus valuuttapositiosi arvoon sekä positiivisesti että negatiivisesti.

*Huomio: LYNXin kautta ei ole tällä hetkellä mahdollista käydä valuuttakauppaa vipuvaikutuksella.

Tappiot voivat ylittää alkuperäisen sijoituksen määrän

Koska forex on monimutkainen ja riskialtis rahoitusväline, sen käyttö voi johtaa suurempiin tappioihin kuin alkuperäinen sijoitus. Siksi on tärkeää, että sijoittaja ymmärtää tuotteen toiminnan täysin ennen kaupankäynnin aloittamista.

Vipuvaikutus

Valuuttakauppaan liittyvä vipuvaikutus voi moninkertaistaa sekä voitot että tappiot. Pieni kurssimuutos voi johtaa huomattavaan arvonmuutokseen sijoituksessasi.

Ei keskitettyä pörssiä

Valuuttakauppaa ei käydä keskitetyssä, säännellyssä pörssissä. Valuuttaparien hinnat määräytyvät likviditeetin tarjoajien mukaan ja näitä ovat 17 maailman suurinta valuuttapankkia.

Vakuusvaatimusten nousu

Interactive Brokers voi milloin tahansa nostaa vakuusvaatimuksia avoimille tai uusille valuuttapositioille asiakkaidensa ja oman toimintansa suojelemiseksi. Tämä voi tapahtua esimerkiksi, jos valuuttaparissa esiintyy voimakasta volatiliteetin nousua.

Forex (FX) on lyhenne sanoista “Foreign Exchange”, ja se viittaa valuuttakauppaan, jonka tavoitteena on hyötyä hintojen vaihteluista. Valuuttakaupassa vaihdetaan yksi valuutta toiseen tarkoituksena vaihtaa se myöhemmin takaisin voitollisesti valuuttakurssin muututtua.

Valuuttamarkkinoita kutsutaan myös FX- tai forex-markkinoiksi. Siellä kysyntä ja tarjonta eri valuutoille kohtaavat. Toisin kuin keskitetyt pörssit, valuuttamarkkinat muodostuvat verkostosta finanssilaitoksia, jotka ovat aktiivisia lähes 24 tuntia vuorokaudessa arkipäivisin.

Yksityissijoittajana tarvitset forex-välittäjän, jotta voit tehdä toimeksiantoja valuuttamarkkinoilla.

Miksi sijoittajat käyvät valuuttakauppaa?

Valuuttamarkkinat ovat maailman suurimmat ja likvideimmät markkinat. Kaupankäynti tapahtuu eri finanssilaitosten kautta eri aikavyöhykkeillä, mikä takaa jatkuvan likviditeetin.

Sijoittajat voivat käydä kauppaa lähes 24 tuntia vuorokaudessa viitenä päivänä viikossa, mikä mahdollistaa nopean reagoinnin tiettyihin tapahtumiin. Forex-markkinoilla on mahdollista spekuloida sekä nousevilla että laskevilla valuuttakursseilla.

On tärkeää ymmärtää, että likviditeetistä ja joustavuudesta huolimatta valuuttamarkkinoihin liittyy myös volatiliteettia, mikä edellyttää valuuttariskien huomioon ottamista.

Yksi tili, useita tapoja sijoittaa tehokkaasti

Sijoita kaupankäyntialustalla, joka tukee sijoitustyyliäsi — LYNXin kautta valinta on sinun.

Haluatko selkeän ja helppokäyttöisen alustan vai edistyneitä työkaluja vaativiin kaupankäyntistrategioihin? LYNXin avulla saat käyttöösi kaksi huippuluokan kaupankäyntialustaa.

- LYNX+: Sijoittajalle, joka arvostaa sujuvaa ja intuitiivista kaupankäyntiä — älykäs, tehokas ja selkeä.

- Trader Workstation (TWS): Sijoittajalle, joka haluaa viedä kaupankäynnin seuraavalle tasolle — edistyneet työkalut, perusteellinen analyysi ja maksimaalinen kaupankäyntiteho.

Edistykselliset kaupankäyntityökalut

Hallitse salkkuasi tehokkaammin

Kehittyneet työkalut ja ohjelmistot voivat merkittävästi tukea riskien hallintaa ja auttaa tekemään tietoon perustuvia päätöksiä. On kuitenkin tärkeää muistaa, että vaikka nämä työkalut auttavat hallitsemaan riskejä, ne eivät poista niitä kokonaan.

Voit hyödyntää erilaisia työkaluja, jotka on suunniteltu tehostamaan valuuttakaupankäyntiäsi.

FXTrader

FXTrader on suunniteltu erityisesti aktiivisille valuuttasijoittajille. Voit mukauttaa käyttöliittymän täysin omien mieltymystesi mukaan, mikä mahdollistaa nopean ja tehokkaan kaupankäynnin haluamillasi valuutoilla.

Voit tarkastella jopa 16 valuuttaparia samanaikaisesti. Osto- ja myyntihintojen tärkeimmät desimaalit on suurennettu, jotta yksikään kurssiliike ei jää huomaamatta. Nousevat hinnat näytetään vihreänä ja laskevat punaisena.

Jokainen valuuttapari esitetään omassa laatikossaan, joka sisältää hyödyllistä tietoa, kuten kaupankäyntivolyymi, positiokoko, keskihinta sekä avoimen position voitto tai tappio. Jokaisessa laatikossa voit helposti luoda, lähettää tai peruuttaa toimeksiannon muutamalla klikkauksella. Lisäksi saat kattavat tiedot kaikista valuuttapareistasi liittyen toimeksiantoihin ja toteutuneisiin kauppoihin.

ScaleTrader

ScaleTrader on mukautettava ja automatisoitava kaupankäyntialgoritmi. Tämän työkalun avulla voit hajauttaa toimeksiantoja suurten positioiden osalta, mikä auttaa ehkäisemään huonompia toteutushintoja suuria toimeksiantoja tehtäessä.

ScaleTraderin voi myös asettaa ostamaan ja myymään tietyissä rajoissa vaihtelevilla markkinoilla. Yksi hyödyllinen ominaisuus on automaattinen voittojen realisointi. Voit määrittää etukäteen haluamasi voittotason, ja sen täyttyessä järjestelmä ottaa voitot automaattisesti talteen.

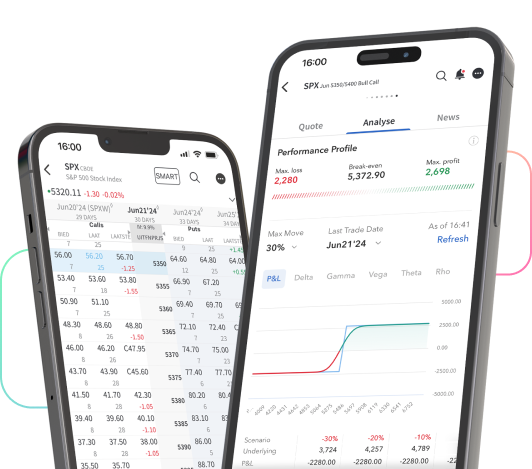

Valuuttakauppaa älypuhelimella ja tabletilla

Forex-kaupankäynti on mahdollista lähes 24 tuntia vuorokaudessa, viitenä päivänä viikossa. Jotta yksikään mahdollisuus ei jäisi sinulta välistä, voit seurata eri valuuttojen tai valuuttaparien kehitystä helposti myös mobiilisovelluksen kautta. Tämä iPhone- ja Android-laitteille tarkoitettu kaupankäyntisovellus tarjoaa sinulle jatkuvan pääsyn tilillesi missä ja milloin tahansa.

ECN-yhteys Interbank-valuuttakursseihin

Forex-kaupankäynnin suurimmat edut LYNXin kautta ovat erittäin alhaiset spreadit ja suuri likviditeetti. Tämä saavutetaan yhdistämällä reaaliaikaiset valuuttanoteeraukset 17 maailman suurimmalta pankilta, kuten JP Morgan, Citibank, Bank of America, UBS ja Credit Suisse.

Nämä pankit edustavat yhdessä yli 60 % maailmanlaajuisesta Interbank-markkinasta, minkä ansiosta minimispread voi olla niinkin alhainen kuin 0,1 pipiä.

Eksklusiivisen ECN-yhteyden (Electronic Communications Network) ansiosta LYNXin asiakkaat voivat käydä kauppaa samoilla ehdoilla kuin suurpankit. Koska pankit sijaitsevat eri aikavyöhykkeillä ympäri maailmaa, markkinoilla on aina runsaasti likviditeettiä saatavilla.

Syvennä tietämystäsi Sijoitusblogin avulla

Tavoitteenamme on tukea sinua sijoitustavoitteidesi saavuttamisessa. Sijoitusblogimme tarjoaa ajankohtaista ja asiantuntevaa tietoa sijoitusstrategioista, markkinatrendeistä ja muista ajankohtaisista aiheista.Olitpa sitten kokenut sijoittaja tai vasta aloittamassa, sijoitusblogistamme löydät hyödyllistä tietoa, joka tukee sinua sijoitustavoitteidesi saavuttamisessa.

On kuitenkin tärkeää muistaa, että sijoittamiseen liittyy aina riskejä. Sijoita vain niihin markkinoihin, tuotteisiin ja strategioihin, jotka ymmärrät täysin ja jotka vastaavat henkilökohtaista riskiprofiiliasi ja sijoitustavoitteitasi.

Ilmaista sijoittamista ei ole olemassa

Kustannusten ymmärtäminen etukäteen auttaa. Tämän vuoksi olemme koonneet selkeän sivun, jolta löydät kaikki kustannukset eriteltynä.

Tutustu hinnastoommeOta seuraava askel

Edistyksellinen kaupankäyntialusta, laajat kaupankäyntimahdollisuudet ja asiantunteva palvelu – siksi 65 000 sijoittajaa on jo valinnut LYNXin.

01

Avaa arvo-osuustili

Täytä tilinavaushakemus verkkosivujemme kautta.

02

Tee ensimmäinen talletus

Aktivoi tilisi tallettamalla varoja tai siirtämällä arvopapereita.

03

Aloita kaupankäynti

Aloita sijoittaminen ja nauti sujuvasta kaupankäynnistä ja asiantuntevasta palvelusta.